رد پای دولت در خشکسالی نقدینگی

بانکها با کمبود نقدینگی روبرو هستند؛ این هشداری است که آمارهای رسمی نیز آن را تا حدودی تایید میکند. افزایش حجم ریپو در بازار بین بانکی و افزایش قابل توجه اضافه برداشت بانکها نشانههایی از کمبود نقدینگی نظام بانکی است.

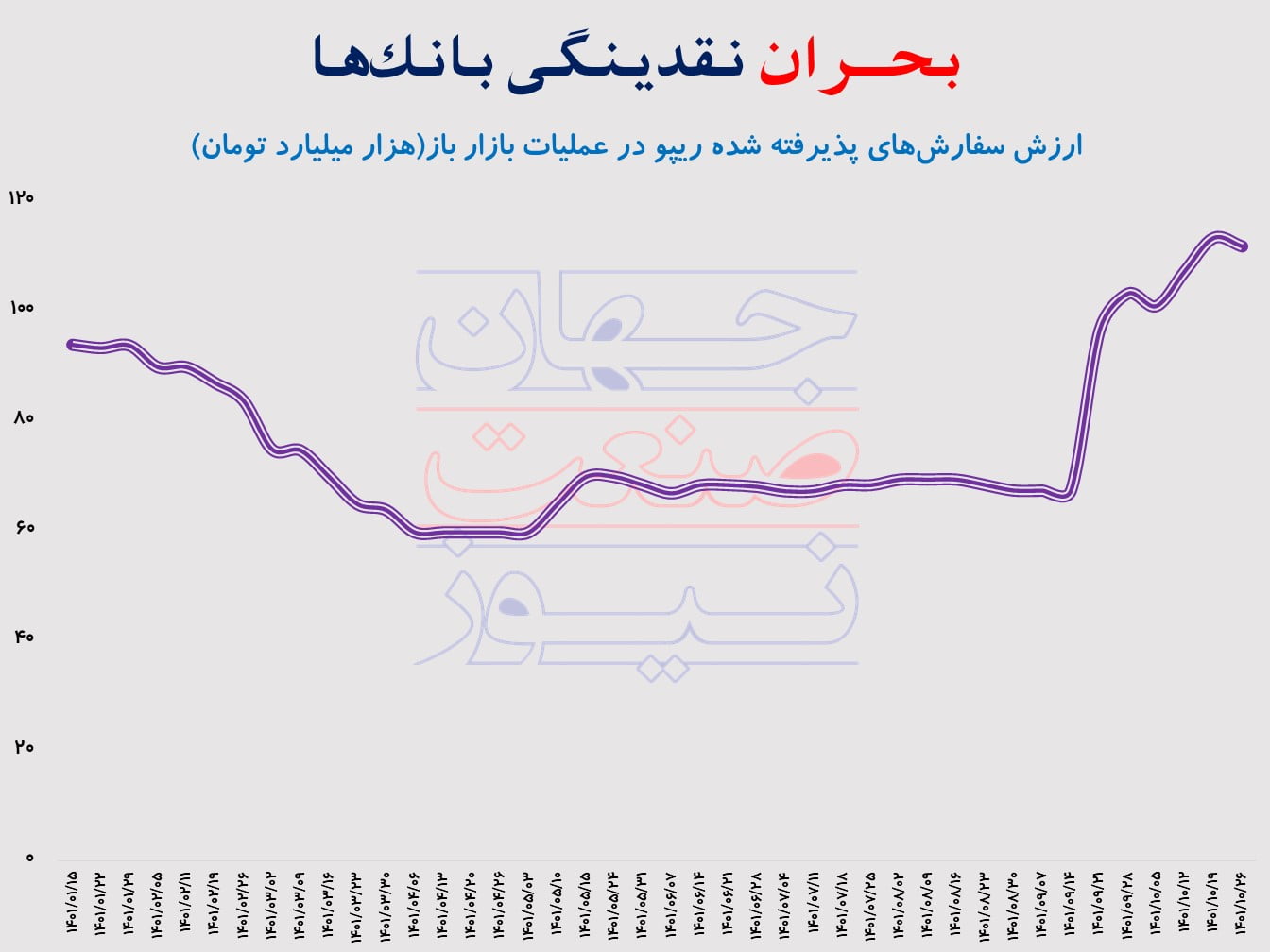

به گزارش جهان صنعت نیوز؛ از ابتدای آذر ماه ارزش ریپوی هفتگی رشد ۶۰ درصدی را نشان میدهد. اضافه برداشت بانک ها نیز به اصلی ترین عامل رشد پایه پولی در ۷ ماهه ابتدایی سال مبدل شده است.

عبدالناصر همتی، رئیس کل اسبق بانک مرکزی، در توییتر خود نوشت:« آقای رئیس جمهور؛ آقای معاون اول؛ آقای رئیس کل بانک مرکزی؛ آیا در جریان حجم ریپو و به ویژه اضافه برداشت سنگین بانکها از بانک مرکزی هستید؟؛ آیا بر تاثیر آن بر روند رشد پایه پولی و چاپ پول واقف هستید؟ خوب است، خودتان رسیدگی کنید.»

منظور همتی چیست؟ آیا آنگونه که رئیس کل اسبق بانک مرکزی میگوید، تغییر محسوسی در شرایط بانکها رخ دادهاست؟

ریپو چیست؟

ابتدا تعریف ریپو را به عنوان یک ابزار سیاست پولی در بازار بین بانکی مرور میکنیم.

به زبان ساده، ریپو یا قرارداد بازخرید، به قراردادی گفته می شود که در آن یک فرد اوراق بهادار خود را به فرد دیگری می فروشد. در این قرار داد فروشنده به طور همزمان متعهد می شود که همان اوراق بهادار را در آینده (معمولا کوتاه مدت) با قیمت از قبل تعیین شده باز خرید کند. در این قرارداد، قیمت بازخرید از قیمت فروش بالاتر است. در حقیقت این اختلاف قیمت (فروش و بازخرید) همان نرخ بهره ریپو محسوب میشود.

در بازار بین بانکی و در قالب سیاست پولی بانک مرکزی، بانکها و موسسات مالی که با کمبود نقدینگی روبرو هستند، اوراق بهادار خود را به بانک مرکزی می فروشند و همزمان متعهد میشوند که این اوراق را در آینده بخرند.

البته حالت معکوسی هم وجود داردکه به آن ریپوی معکوس میگویند. یعنی زمانی که بانک ها با نقدینگی مازاد روبرو باشند، اوراق بهادار را از بانک مرکزی میخرند و بانک مرکزی متعهد به بازخرید این اوراق در آینده میشود.

بانک مرکزی در این بازار، با توجه به شرایط نقدینگی بانکها، با سفارش خرید و فروش اوراق بهادار موافقت میکند.

در ریپوی بانک مرکزی بازه زمانی فروش و باز خرید در بازار بین بانکی ۷ روز است و به صورت هفتگی برگزار می شود.

بنابراین اگر حجم ریپو افزایش یابد به معنای کمبود نقدینگی بانکها قابل تفسیر است. در نقطه مقابل زمانی که حجم ریپوی معکوس افزایش یابد، نشانهای از مازاد نقدینگی در بانکها است.

بانک ها بی پول شدند

نگاهی به حراج های بین بانکی در سال ۱۴۰۱ نشان میدهد که از اواسط آذر حجم ریپوی بانکها به شکل محسوسی افزایش پیدا کرده است.

ارزش سفارشهای ریپوی پذیرفته شده از سوی بانک مرکزی از ابتدای تابستان تا اواسط آذرماه به طور میانگین ۶۵ هزار میلیارد تومان بود. به بیان دیگر، بانکها به طور هفتگی ۶۵ هزار میلیارد تومان اوراق به بانک مرکزی می فروختند. هم زمان نیز متعهد میشدند هفته آینده این اوراق را از بانک مرکزی بازخرید کنند.

اما از اواسط آذر ماه تا ۲۶ دی ماه، میانگین ارزش سفارش های پذیرفته شده ریپو از سوی بانک مرکزی به طور میانگین به بیش از ۱۰۵ هزار میلیارد تومان رسیده است.

با توجه به افزایش بیش از ۶۰ درصدی حجم ریپو طی هفته های گذشته می توان استدلال کرد که بانکها با کمبود نقدینگی قابل توجهی مواجه هستند.

دلیل کمبود نقدینگی بانک ها چیست؟

عوامل متعددی میتواند به کمبود نقدینگی بانک ها منجر شود. اما در شرایط کنونی، استقراض دولت از سیستم بانکی و همچنین اجبار بانکها به خرید اوراق دولتی مهمترین عامل به نظر میرسد. آمارهای رسمی نیز تا حدودی این موضوع را تایید میکند.

بر اساس دادههای بانک مرکزی بدهی بخش دولتی به سیستم بانکی کشور در پایان مهر ماه به بیش از ۸۰۰ هزار میلیارد تومان رسیده است. همچنین بانکها نقش پر رنگی در حراجهای اوراق بدهی دولتی از ابتدای سال داشتهاند.

کمبود نقدینگی بانک ها با چاشنی رشد پایه پولی

به نظر می رسد که هشدار عبدالناصر همتی تا حدودی منطبق بر واقعیت باشد. داده های رسمی نیز کمبود نقدینگی بانکها را تایید می کند. موضوعی که در نهایت به استقراض بانک ها از بانک مرکزی و اضافه برداشت آنها منجر شده است.

آخرین دادههای رسمی حاکی از این است که میزان بدهی بانک ها به بانک مرکزی در پایان مهر به بیش از ۱۹۷ هزار میلیارد تومان رسیده است. این به معنا افزایش بیش از ۳۵ درصد بدهی بانک ها به بانک مرکزی نسبت به ابتدای امسال است.

همین موضوع یعنی بدهی بانکها به بانک مرکزی نیز در ۷ ماهه ابتدایی امسال اصلیترین عامل رشد پایه پولی بوده است. پایه پولی در مهر نسبت به ابتدای سال حدود ۱۸ درصد بوده که بدهی بانکها به بانک مرکزی سهم ۸.۵ درصدی از این رشد داشته است. این بالاترین اثرگذاری در میان عوامل مؤثر بر پایه پولی در ۷ ماهه امسال بوده است.

بنابراین به نظر می رسد که در صورت ادامه شرایط کنونی، بانکها به ویژه در روزهای پایانی سال به عامل اصلی رشد پایه پولی مبدل شوند. در این شرایط نباید انتظار کاهش تورم را در سر داشت.

اقتصاد کلانپیشنهاد ویژهویژه اقتصاد کلانلینک کوتاه :